|

|

|

Компания Казаньоргсинтез опубликовала бухгалтерскую отчетность по РСБУ за 9 мес. 2023 г. См. таблицу: https://bf.arsagera.ru/dobycha_pererabotka_neft... Выручка компании сократилась на 17,8% до 76,5 млрд руб., Компания не раскрыла ключевые операционные показатели. На наш взгляд, основной причиной снижения доходов стало снижение объемов реализации. Операционные расходы снизились только на 13,1% и составили 54,4 млрд руб. В итоге прибыль от продаж упала на 27,4% до 22,1 млрд руб. Объем полученных процентов по остаткам на счетах вырос на 8,0% и составил 901 млн руб. Скромные процентные выплаты были обусловлены практически полным погашением долга. Отрицательное сальдо прочих доходов/расходов составило 657 млн руб. против положительного результата в размере 393 млн руб. в аналогичном периоде прошлого года. Подобная динамика вероятнее всего была вызвана отражением отрицательных курсовых разниц. В итоге компания показала чистую прибыль в размере 16,8 млрд руб. (-33,1%). Компания не имеет долга, равно как и значительных инвестиционных планов. В этой связи внимание инвесторов будет сконцентрировано на внушительной денежной позиции компании (свыше 15 млрд руб.), направления расходования которой остаются пока неизвестными. По итогам вышедшей отчетности мы незначительно понизили прогноз финансовых показателей компании на текущий год, отразив снижение финансовых доходов. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность акций компании несколько сократилась. См. таблицу: https://bf.arsagera.ru/dobycha_pererabotka_neft... В настоящий момент обыкновенные акции казанского Оргсинтеза торгуются исходя из P/BV 2023 около 1,8 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Селигдар раскрыл консолидированную финансовую отчетность по МСФО за 9 месяцев 2023 года. См. таблицу: https://bf.arsagera.ru/seligdar/itogi_9_mes_202... Совокупная выручка компании продемонстрировала рост на 79,5% до 37,2 млрд руб. Ключевое направление компании – добыча драгоценных металлов – увеличило выручку на 69,6% на фоне роста объема продаж золота до 4 947 кг (+24,3%), а также расчетных цен реализации на 36,5%. Помимо этого, еще в первом полугодии компания реализовывала золото, приобретенное у третьих лиц в объеме 1 322 кг. Выручка по данному направлению составила 6,2 млрд руб. Доходы сегмента по реализации олова, меди и вольфрама оказали незначительное отрицательное влияние на общую выручку компании, снизившись на 0,9% до 4,6 млрд руб. Сокращение выручки по этому направлению было обусловлено, в первую очередь, снижением средней цены реализации оловянного концентрата на 15,3%, в то же время объемы реализации всех видов концентрата показали рост в отчетном периоде. Прочая выручка (главным образом, услуги по добыче руды) возросла на 4,4%, составив 1,5 млрд руб. Затраты компании увеличились на 74% до 31,8 млрд руб. Обращает на себя внимание существенный рост расходов на электроэнергию (+21,8%, 2,5 млрд руб.), затрат на уплату налога на добычу полезных ископаемых (+56,9%, 1,8 млрд руб.), амортизационных отчислений (+29,0%, 2,9 млрд руб.), а также появление в отчетном периоде себестоимости реализации золота третьих лиц в размере 5,6 млрд руб. Одновременно отметим, что в отчетном периоде компания отразила рост коммерческих и административных расходов до 3,4 млрд руб. (+8,1%), прочих расходов до 1,6 млрд руб. (+15,9%), а также амортизации лицензий до 2,6 млрд руб. (+51,8%). При этом убыток от владения доли в ассоциированной компании – АО «Лунное», созданной для разработки одноименного золотоуранового месторождения, составил 140 млн руб. против прибыли в размере 255 млн руб. годом ранее. В результате операционная прибыль увеличилась более чем вдвое, составив 5,3 млрд руб. В блоке финансовых статей возросшие с 2,7 млрд руб. до 3,9 млрд руб. расходы на обслуживание увеличившегося с 53,5 млрд руб. до 59,1 млрд руб. долга были усилены внушительными отрицательными курсовыми разницами в размере 12,5 млрд руб. против положительной прошлогодней величины 9,8 млрд руб. на фоне переоценки обязательств, номинированных в золоте, в условиях роста рыночной цены золота в долларах и девальвации рубля. При этом доход от операций с финансовыми инструментами многократно сократился до 162 млн руб. В итоге чистый убыток Селигдара составил 8,5 млрд руб. против прибыли годом ранее. Добавим также, что внеочередным собранием акционеров была утверждена выплата из нераспределенной прибыли прошлых лет промежуточных дивидендов по итогам 9 мес. 2023 г. в размере 2,0 руб. на акцию. По итогам вышедшей отчетности мы повысили прогноз финансовых показателей компании на текущий на фоне более высоких объемов и цен реализации золота. На последующие годы, на фоне снижения операционной рентабельности и повышения долговых обязательств прибыль была несколько понижена. Также нами были добавлены утвержденные дивидендные выплаты по итогам 9 месяцев текущего года. В результате потенциальная доходность акций компании осталась на прежнем уровне. См. таблицу: https://bf.arsagera.ru/seligdar/itogi_9_mes_202... Акции компании обращаются с P/BV 2023 около 2,7 и пока не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Амбициозные планы развития сулят акционерам неплохие дивидендные выплаты Банк Санкт-Петербург раскрыл консолидированную финансовую отчетность по МСФО за 9 мес. 2023 года. При этом данные за сопоставимый период предыдущего года раскрыты не были. Учитывая невозможность дать корректный анализ показателей в динамике к предыдущему году, коротко остановимся на наиболее важных моментах отчетного периода. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... По итогам полугодия банк заработал чистую прибыль в размере 36,9 млрд руб. Чистые процентные доходы в отчетном квартале составили 34,8 млрд руб., еще 9,4 млрд руб. было получено в качестве чистых комиссионных доходов. Внушительную сумму - 9,2 млрд руб. - банк заработал от операций с финансовыми инструментами. Помимо этого, банк отразил в отчетности роспуск прочих резервов на сумму 6,5 млрд руб. На этом фоне операционные расходы составили 18,3 млрд руб., а отношение издержек к доходам составило 33,8%. Сильные результаты были дополнены роспуском ранее созданного резерва на сумму 4,6 млрд руб. Доля проблемной задолженности составила 5,7% (8,5% на начало года). Уровень резерва под обесценение кредитов составил 5,6% (7,6% на начало года). См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... По линии балансовых показателей отметим рост кредитного портфеля с начала года на 18,4%. 76,1% кредитного портфеля формируют кредиты корпоративным клиентам, 23,9% – кредиты частным клиентам. Корпоративный кредитный портфель вырос с начала года на 21,0% и составил 502,3 млрд рублей. Розничный кредитный портфель вырос с начала года на 11,7% и составил 155,2 млрд руб., в т.ч. ипотечные кредиты выросли на 15,6%. Средства клиентов составили 612,3 млрд рублей, при этом 59,8% средств клиентов составили средства физических лиц, 40,2% – средства корпоративных клиентов. В результате показатель отношения кредитного портфеля к средствам клиентов составил 107,8%. Собственный капитал Банка, рассчитанный в соответствии с методикой ЦБ РФ (Базель III), на 1 октября 2023 года составил 168,5 млрд рублей (+18,8% по сравнению с началом года). Основной капитал Банка по состоянию на 1 октября 2023 года составил 116,1 млрд. рублей (-7,9% по сравнению с 1 января 2023 года). В результате норматив достаточности основного капитала Банка на 1 октября 2023 года составил 15,3% (18,1% на 1 января 2023 года), норматив достаточности собственного капитала – 22,2% (20,3% на 1 января 2023 года). Отметим, что банк утвердил стратегию развития на 2024-2026 гг., которая подразумевает норму отчислений от чистой прибыли по МСФО в размере не менее 20% посредством процедуры выкупа собственных акций и выплаты дивидендов. По итогам вышедшей отчетности и с учетом обновленной стратегии развития банка на 2024-2026 гг. мы подняли прогноз чистых процентных доходов банка на последующие годы, отразив ускорение темпов роста кредитного портфеля. В результате потенциальная доходность акций банка возросла. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... В настоящий момент обыкновенные акции банка торгуются исходя из P/E 2023 около 2,4 и продолжают входить в число наших приоритетов в финансовом секторе. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

💡GEMC. 🥜Бумага сформировала локальный низходящий торговый канал, по этой причине я стараюсь в последнее время бумагу не передерживать. Всё что ближе к 850р. приходило, начинал фиксировать. 🥜Вот если пробьет трендовую, вот тогда будет другая история, а пока нет, действую согласно тому, что сейчас нарисовал график. 🥜Так же ещё нюанс этой бумаги, если был импульс практически всегда его сливают, по этой причине если позиция попадает на импульс, я так же закрываюсь особо не думая, максимум могу глянуть обьёмы и если они падают, то уже точно закрываюсь! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+oATFFqqvxidmNzUy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

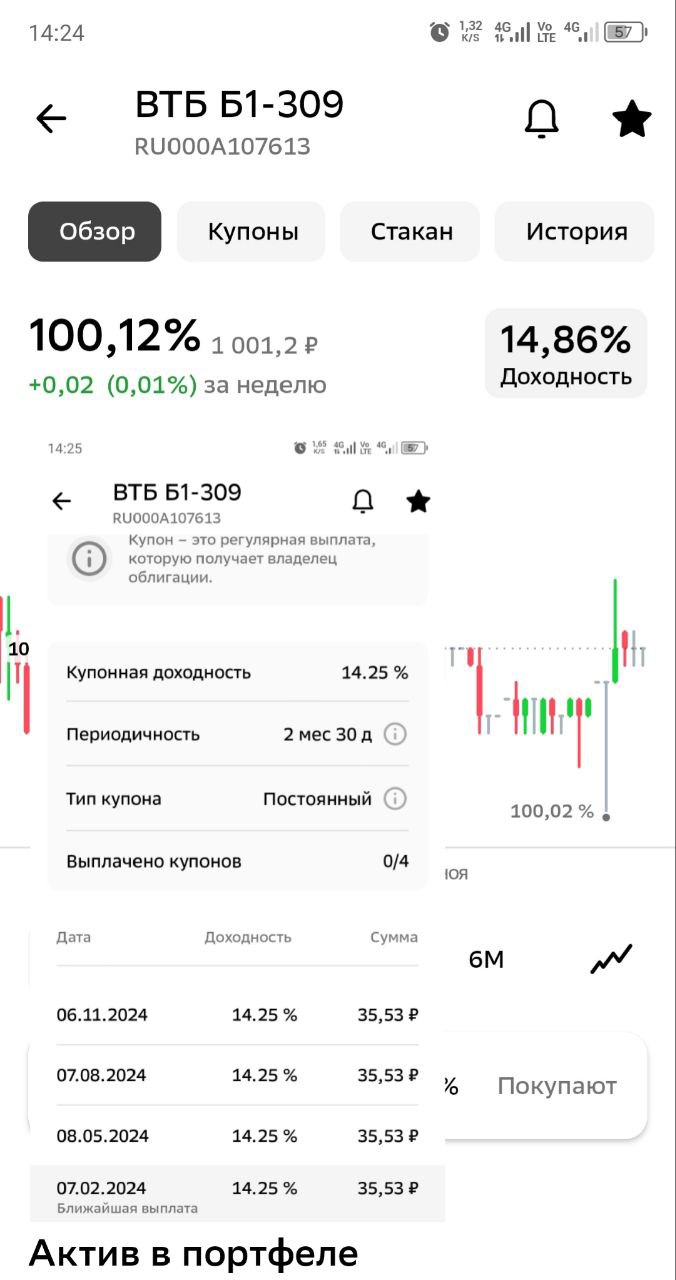

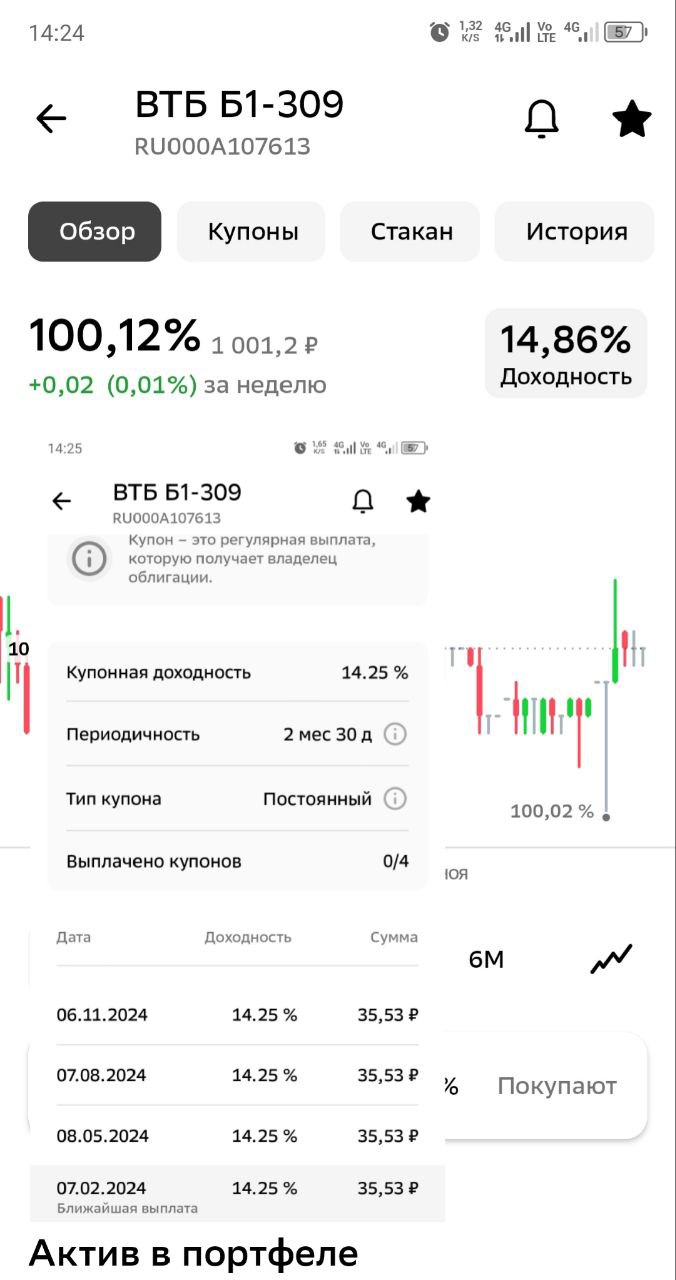

💡Облигации. 🥜Друзья, кому интересно, Хомяк продолжает подкупать облигации. В треш не лезу, подискиваю облиги тех компаний в которых есть уверенность, что их не бахнет дефолт или ликвидация в ближайшие год, два. 🥜На этот раз подобрал ВТБшку. Годовая облигация. Выплаты по купону 14,25%. Выплаты раз в квартал. Думаю в облигационной ситуации вполне не плохое предложение. 🥜Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+oATFFqqvxidmNzUy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

💡Росгосстрах. 🥜Друзья, понимаю что рынок сейчас опасен и обманчив и лучше вообще ничего не писать, но не могу пройти мимо интересностей, а вы уж сами определяйте для себя риски. Но как минимум для анализа пост будет полезен! 🥜И так, только сегодня писал в преветственном посте, что многие малоликвидки смотрят в сторону теста лоя невнего слива. Так оно и есть и вот и эта бумажка пришла на тест. 🥜Единственное, что отличает эту бумажку от многих других, это уже слитый памп, шикарная трендовая и сильный уровень поддержки. 🥜Если возникнет желание купить, то рекомендую дождаться формирования ростовой свечи, вот на ней и заходить, за одно будет возможность посмотреть и убедиться, не уйдет ли бумага ниже поддержки и трендовой. 🥜Если сил терпеть нет, можно брать по текущим, но стоп под минимум сегодняшнего дня. Можно конечно за уровень, но это будет около 2%. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+oATFFqqvxidmNzUy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Тема предупреждение. И проверка моей новой теории. Ожидаю падения индекса мосбиржи с 28-5 числа по первые числа января. Затем мощный отскок. И продолжение падения. Новая большая волна роста начнется только во второй половине 2024 года. Возможно даже позже. Некоторые индексы такие как металлурги уйдут в ад. Другие как потребительские и розничной торговли компании упадут не сильно. В выигрыше будут строительный сектор, технологический сектор и сектор транспорта. Всем удачи.

|

|

💡Авангард. 🥜И так, картина следующая. Бумага находится в самом низу торгового канала 23 года. Ранее я бумагу активно торговал и последний раз закрывался по 1164. Не смотря на то, что бумага на локальных лоях, учитывая не стабильность и неопределенность рынка, смог позволить себе восстановить только половину закрытого ранее. 🥜И так, в синей зоне покупки выполнены, свой шаг я сделал, теперь ход за рынком. Далее готов подбирать в отмеченных зонах. Красная зона, пила кризиса начала СВО. Если вдруг бумага решит туда прогуляться, готов там добрать 2к1, по прикидкам моя средняя будет в районе 900р., что меня полностью устроит. Если уж совсем будет худо, следующие покупки будут в зелёной зоне. 🥜Скажу сразу, это сценарии торговли, что бы не потерять деньги и к ним надо быть готовым и эта готовность должна быть заложена в системе торговли. Сам таких цен не жду, а лишь мечтаю!) 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+oATFFqqvxidmNzUy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Сервис кикшеринга Whoosh раскрыл финансовую отчетность по итогам третьего квартала и девяти месяцев 2023 года. Ключевые показатели 🛴 Выручка компании по итогам третьего квартала 2023 года выросла на 62,8% — до 5 млрд рублей. За девять месяцев показатель прибавил 50,7% и достиг — 9,5 млрд рублей. 🛴 Компания показала впечатляющие финансовые результаты благодаря следующим факторам: На конец сентября 2023 года сервис Whoosh представлен в 53 городах, а количество поездок на одного активного пользователя приложения выросло до 13,7. 🛴 Операционная прибыль компании с 1 июля по 30 сентября 2023 года — увеличилась на 55,3% по сравнению с предыдущим периодом и составила 2,1 млрд рублей. За девять месяцев 2023 года показатель вырос на 49,3% — до 3,4 млрд рублей. Whoosh практически не потеряла рентабельность по операционной прибыли — показатель снизился до 42,4% против 44,4% годом ранее. 🛴 Итоговой результат чистой прибыли в третьем квартале составил 1,8 млрд рублей. Это больше прошлогодней цифры на 46,5%. За девять месяцев чистая прибыль увеличилась на 89,6% — до 3,1 млрд рублей. 🛴 Чистый долг Whoosh снизился до 2,7 млрд рублей. Главные события ☑️ Важным шагом для компании в текущем сезоне стало включение кикшеринга в «дорожную карту» Министерства транспорта РФ. Это определило четкий вектор правового развития индустрии и является положительной тенденцией, которая показывает — кикшеринг законодательно укрепился как часть транспортной системы. ☑️ В 2023 году Whoosh удалось увеличить активный сезон за счет пилотного запуска в странах Латинской Америки. Этот шаг позволил компании расширить глобальную аудиторию, а также нивелировать сезонность бизнеса. Наше мнение По итогам девяти месяцев Whoosh заработал своим акционерам 27,73 рубля на акцию, что эквивалентно 11,8% акционерной доходности. За весь 2023 года мы не ждем дальнейшего существенного роста прибыли компании ввиду «мертвого» зимнего сезона и небольшого присутствия сервиса в южных странах. Тем не менее на фоне потенциального бурного развития компании и постепенного правового развития индустрии кикшеринга мы продолжает держать акции Whoosh в нашем модельном портфеле и считаем их инвестиционно привлекательными для долгосрочного инвестора.

|

|

💡Росбанк. 🥜Просили посмотреть, посмотрел и ждал, не писал и вот дождался. Сразу скажу, лично у меня не самые лучшие эмоции от этой бумаги. В этом сезоне просидел в ней достаточно долго, в итоге получил дивы и закрылся в плюс, но бумага тормозная и когда всё расло как на дрожжах, это ещё и падать умудрялась!))) 🥜Сейчас же цена пришла на лои плато 22-23 годов и спекуляция смотрится достаточно интересно. Если ждать журавля, то можно рассчитывать на +10%, но это не мой случай, мне интереснее и спокойнее с синицей, на +3,5-5% можно рассчитывать. 🥜Что ещё подкупает, так это размер стопа. При приходе цены к нижней границе плато, стоп становится минимальный, а размер риск/прибыль увеличивается! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+oATFFqqvxidmNzUy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|