|

|

|

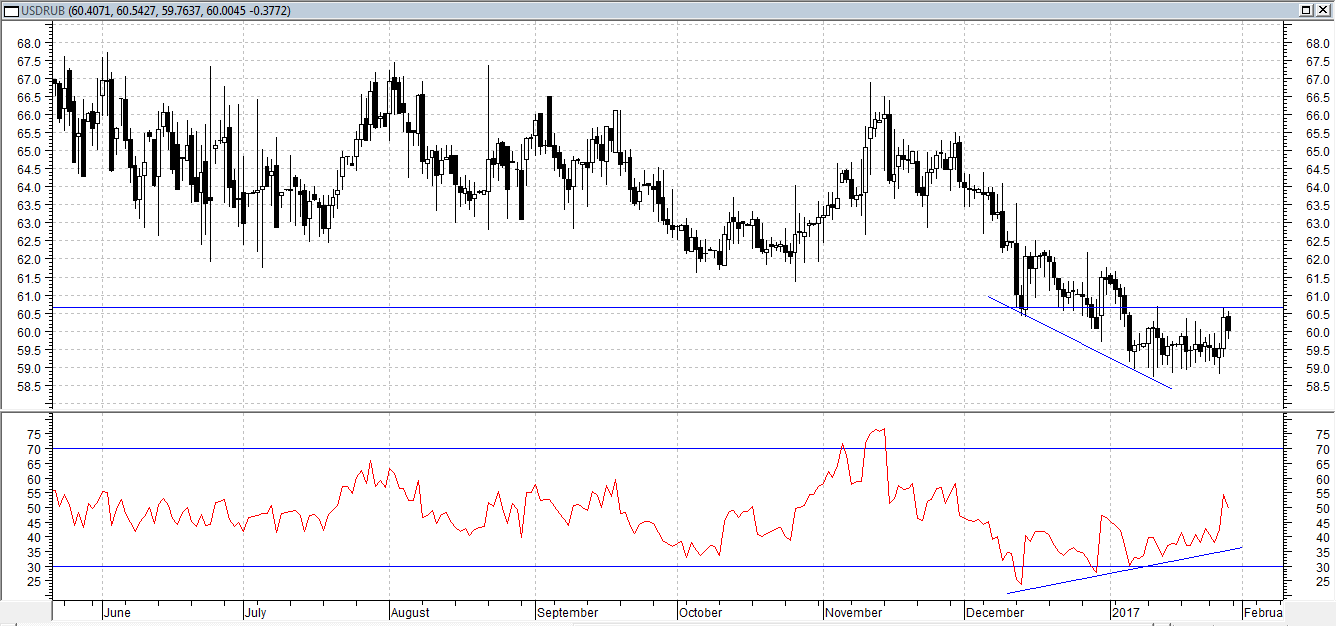

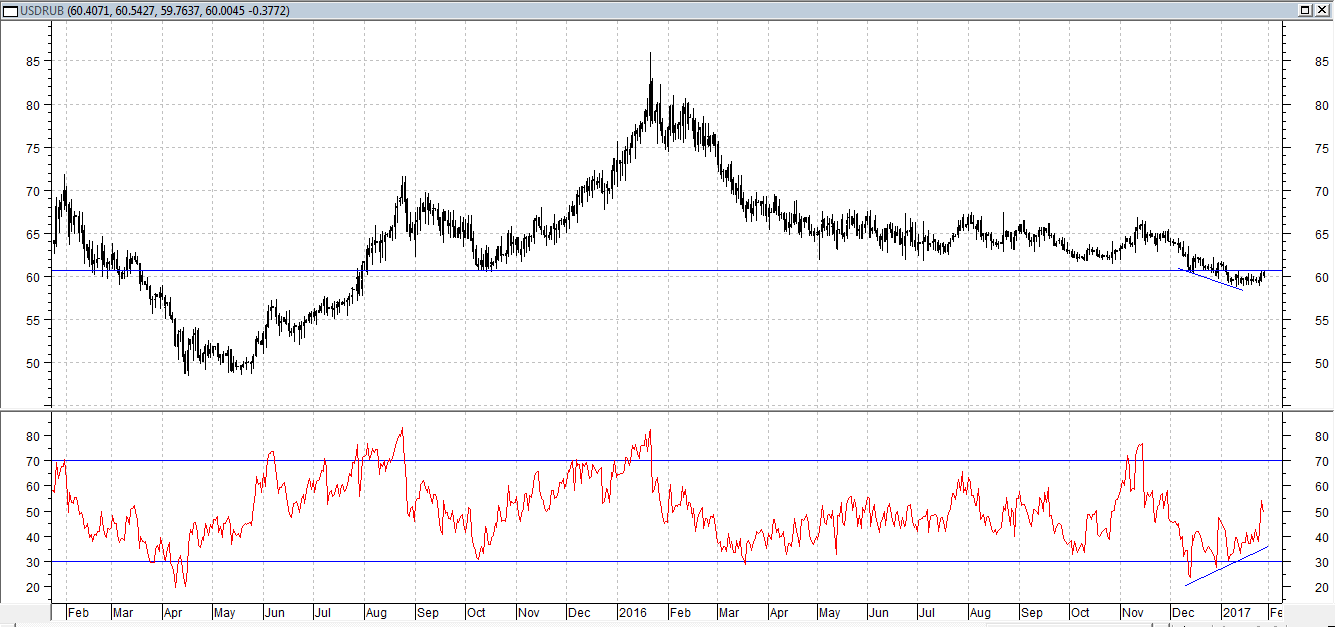

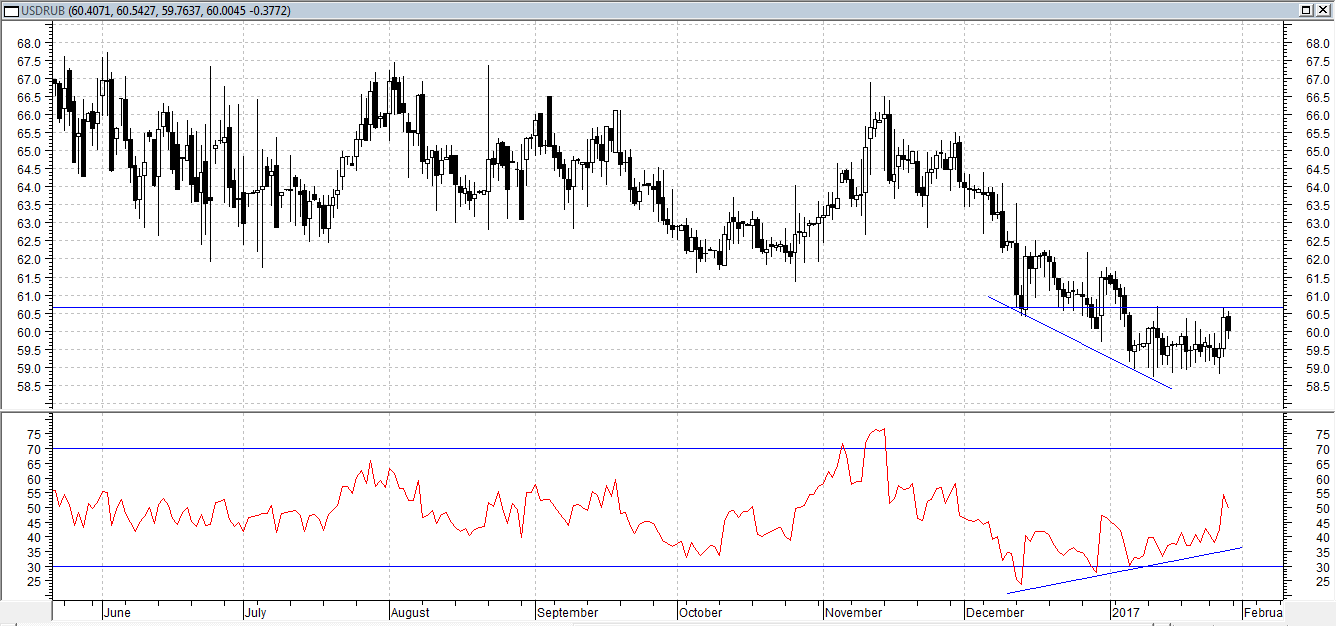

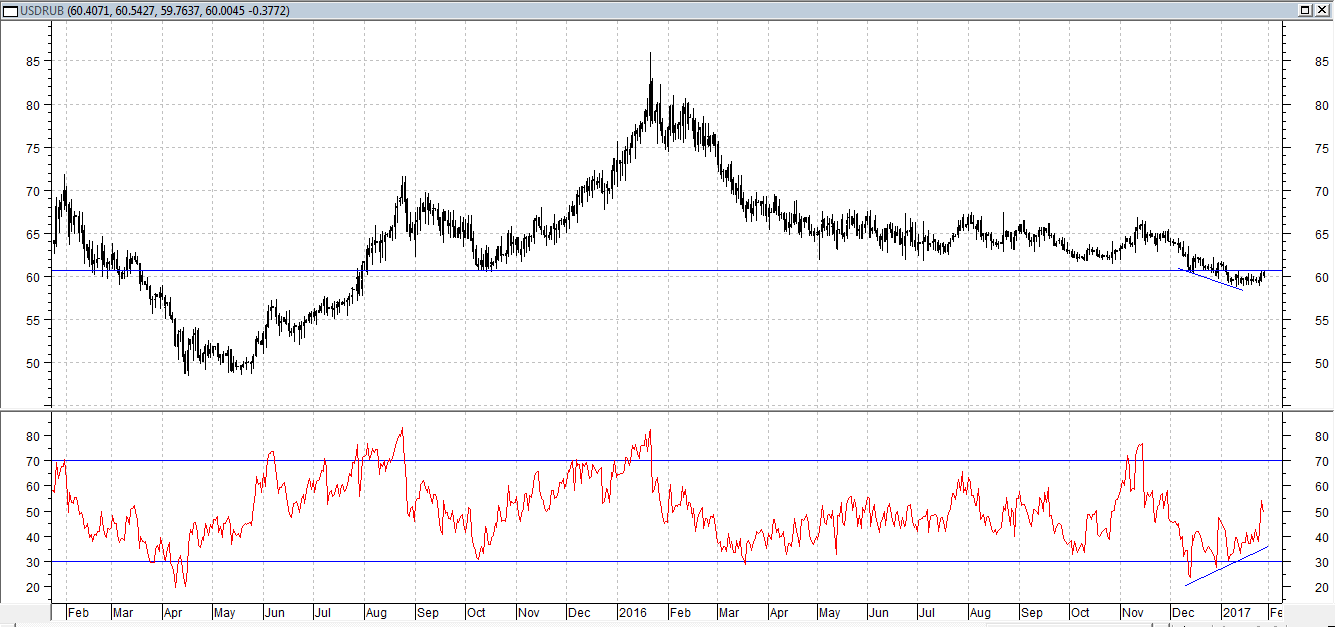

С конца ноября рубль хорошо укрепился до уровня 59, при дорогой нефти. При этом произошел пробой сильного сопротивления 61. Сейчас наблюдается возврат рубля к уровню 61. Рубль технически смотрится перекупленным, а отскок был ожидаемым. Поводом для отскока рубля также послужили новости о готовности ЦБ пополнять резервы на текущих уровнях. Стоит отметить, что в дальнейшем укреплении рубля не заинтересованы российские производители, поскольку многие бизнес планы рассчитаны под слабый рубль. Вместе с тем, говорить о дальнейшем ослаблении рубля можно только после возврата за уровень 61, чего пока не наблюдается. В ближайшие дни можно ожидать консолидации рубля около отметки 61, дожидаясь движений по нефти и прояснения ситуации по снятию санкций США. В дальнейшем можно ожидать ослабления рубля и колебаний в интервале 60-65 руб., в 1 первом полугодии.

https://www.zerich.com/analytics/current-commen...

|

|

Прогноз NZD/USD на неделю 30 января - 03 февраля Валютная пара новозеландский доллар/доллар США пятую торговую неделю подряд закрывается бычьей свечой, причем на этой неделе она преодолела более 1000 пунктов, все ближе подбираясь к ценам начала ноября. В четверг пара корректировались, но в пятницу натиск быков снова усилился и не исключено, что скоро они будут тестировать уровень 0.7300. С другой стороны американские индексы растут и доллар усилился против евро и иены, к тому же торговый инструмент близок к перекупленности. Возможный рост пары будет нацелен на 0.7400, в случае падения сильная линия сопротивления ждёт медведей на 0.7150. Прогноз USD/CHF на неделю 30 января - 03 февраля Валютная пара доллар США/швейцарский франк в течении всей торговой недели тестировала линию паритета 1.0000, совпадающую с областью 38.2 Фибоначчи. На момент написания прогноза пара вновь торгуется в области MA с периодом 100 на дневном графике. Небольшой перевес на стороне медведей, которые продвинулись почти на 50 пунктов. Цена консолидируется в узком диапазоне, повышая вероятность последующего рывка. Если ожидания инвесторов относительно протекционистской политики Трампа усилятся мы увидим контратаку быков. С другой стороны на следующей неделе нас ждет достаточно много важных экономических новостей из США и еврозоны и нельзя исключить дальнейшее ослабление доллара в слабый данных из Америки. Прогноз USD/CAD на неделю 30 января - 03 февраля Валютный инструмент USD/CAD произвел отскок от уровня поддержки 1,3108 и продолжает движение в его рамках. На данный момент видна тенденция дальнейшего роста пары в область выше 1,34. Рост котировок луни также подтверждается и индикатором относительной силы, демонстрирующим отскок от области поддержки. Ускоренный рост пары можно ожидать после преодоления уровня 1,3125, что завершит процесс формирования перевернутой модели «Голова и плечи». Альтернативным вариантом развития событий на предстоящую неделю можно рассмотреть пробой уровня локального минимума и падение валютного инструмента ниже 1,3040, что может дать начало новому общему нисходящему движению по паре USD/CAD. Прогноз GBP/USD на неделю 30 января - 03 февраля Сегодня состоится встреча лидеров США И Великобритании. Итоги переговоров вполне могут привести к росту фунта. Падение фунта остановилось возле уровня 1,25. RSI вернулся в нейтральную зону. Прогноз GBP/USD на неделю с 30 января по 3 февраля предполагает восходящее движение выше нижней границы восходящего канала. Прогноз EUR/USD на неделю 30 января - 03 февраля Сегодня были опубликованы данные о ВВП США. Они оказались хуже прогнозов – реальный пересчет составил 1,9% в годовом выражении. Ценовой индекс вырос до 1,2%, и это совпало с ожиданиями аналитиков. Евро восстанавливается на торгах в пятницу, тем не менее рост пары ограничен уровнем 1,08. Прогноз по паре EUR/USD на неделю с 30 января по 3 февраля предполагает флет в рамках диапазона 1,0650-1,08. Прогноз USD/RUB на неделю 30 января - 03 февраля Курс доллара начал коррекцию после стремительного роста накануне. Рубль смог отыграть часть потерь, несмотря на то, что нефть теряет свои позиции на мировом рынке. Это происходит в результате роста производства и нефтяных запасов в США, что может противоречить условиям Венского соглашения ОПЕК+. Прирост объемов добываемой нефти за последнюю неделю составил 17 тысяч баррелей в сутки. Курс доллара вновь снизился до отметки 59,60 руб. Индикатор RSI покинул нейтральную зону и приступил к снижению. Это сигнализирует о дальнейшем укреплении российского рубля. Однако недельный прогноз все же предполагает закрепление доллара выше 60 рублей и дальнейшее движение к 62 рублям за доллар, верхней границе глобального нисходящего тренда. Но возвращение котировок в область ниже ключевого уровня 60 послужит сигналом к движению к минимумам года, к области 58,50.

|

|

Производитель автомобилей Ford Motor Co. раскрыл консолидированную финансовую отчетность за 2016 год. см таблицу http://bf.arsagera.ru/ford_motor_company/itogi_... Совокупная выручка американской компании выросла на 1,5% - до $151,8 млрд. Основным рынком для Ford является Северная Америка, на которую по итогам 2016 года приходилось около 45% продаж по количеству автомобилей или 61% по объему выручки. В выручке признаются оптовые продажи автомобилей – то есть, продажи дилерам. Основной причиной роста выручки (+0,8%) в 2016 году было повышение цен (+2,6%), объем продаж имел противоположную тенденцию (-1,8%) . По итогам 2016 года компании удалось удержать рентабельность прибыли до налогообложения по этому сегменту на уровне 9,7%. Стоит отметить, что третий и четвертые кварталы для Ford оказались достаточно слабыми – по итогам полугодия рентабельность превышала 12%. Автомобильный рынок Южной Америки демонстрирует негативную динамику – падение темпов продаж достигает двузначных темпов. Во многом это связано с авторынком Бразилии. Существенный скачок в доналоговых убытках произошел, в том числе и из-за девальвации венесуэльского боливара. Ухудшение ситуации по итогам 2016 года связано со снижением цен на выпускаемую продукцию, в том числе и из-за продолжающейся девальвации. Нельзя не отметить выправление ситуации по европейскому направлению. Если объем продаж и цены были на уровне прошлого года, то рост прибыли до налогообложения имеет более внушительные цифры (рост в 4,65 раза). Выход на стремительный вектор развития стал возможен благодаря росту бизнеса и экономии на издержках. Драйверами роста продаж стало заметное увеличение авторынка в Британии, а также существенное увеличение доли рынка в Германии. Сегмент Азиатско-Тихоокеанский региона продемонстрировал неплохой рост благодаря увеличению авторынка Китая и доли Ford на нем. Увеличение рентабельности данного сегмента в предыдущие годы было связано с экономией на постоянных издержках, к сожалению, в 2016 году этот процесс развернулся в обратную сторону, и оказывает давление на финансовый результат. Операционная маржа снизилась до 5,2%, против 7,1% годом ранее. Снижение выручки сегмента Ближний Восток и Африка напрямую связано с падением объема продаж, при этом был получен убыток до налогообложения по данному сегменту. В четвертом квартале текущего года компания отразила крупные убытки по статье «Особые списания», связанные с дофинансированием пенсионных планов; по итогам года сумма убытков составила $3,6 млрд. Мы предполагаем, что данные убытки являются разовым событием. После выхода отчетности мы несколько улучшили наш прогноз по чистой прибыли на ближайшие 2 года, оставив его без изменений на последующий период. Данное изменение связано с изменением нашего прогноза операционной маржи по североамериканскому сегменту в сторону роста. см таблицу http://bf.arsagera.ru/ford_motor_company/itogi_... Если говорить о будущих результатах компании, мы ожидаем возвращения к показателям 2015 года к 2021 году. На наш взгляд, акции Ford, торгующиеся с P/BV 1,2 имеют неплохой потенциал роста. ___________________________________________ Поделиться...

|

|

Синдзо Абэ, премьер-министр Японии, заявил, что после выхода США из соглашения о Транстихоокеанском партнерстве, его страна будет искать пути заключения двусторонних торговых соглашений с США. Премьер-министр пояснил, что Япония в рамках ТТП уже заключила соглашение с Австралией и ведёт переговоры с Канадой, что страна расширяет свои интересы и готова искать новые пути для заключения подобных соглашений. Ранее Дональд Трамп подписал указ о выходе США из тихоокеанского торгового объединения, однако Синдзо Абэ заявил, что будет убеждать новое правительство США не оставлять идею ТТП и, что соглашение не вступил в силу без участия США. Аналитики полагают, что на предстоящей февральской встрече Дональда Трампа с японским премьером тема двусторонних торговых отношений будет играть главную роль.

|

|

В американских СМИ появилась информация о том, что в администрации президента США готовится документ о снятии санкций с России в одностороннем порядке. Об этом сообщают научный сотрудник аналитического центра Atlantic Council Фабрис Потье и Сьюзен Глассер, сотрудник издания Politico. Одного официального подтверждения данной информации нет. Из этих сообщений не ясно, имеется ли ввиду снятие санкций полностью или послабление санкционного режима. В Кремле о подобной информации не знают, на сколько данная информация соответствует действительности. Об этом журналистам заявил секретарь президента Владимира Путина Дмитрий Песков. Как известно, в эту субботу Дональд Трамп и Владимир Путин планируют провести телефонные переговоры, однако подробности разговора неизвестны. Также известно о намерениях канцлера Германии Ангелы Меркель побеседовать с американский президентом. По имеющейся информации главной темой станет Россия.

|

|

Центробанк России планирует провести проверку своих сотрудников на профпригодность. Проверка работников регулятора коснется практически всех категорий и подразделений. Тестированию подлежит не только сектор работников банка, но и надзорный блок, состоящий из проверяющих банковские учреждения, их кураторов и уполномоченных представителей ЦБ РФ. Переаттестация будет проведена как в центральном аппарате Центробанка, так и в региональных подразделениях. Дистанционные и очные формы проверок направлены на оценку знаний своего дела и выявление приоритетных областей деятельности для конкретного сотрудника. Есть вероятность, что не все работающие сотрудники смогут продолжить работу в госучреждении после проведения переаттестации. На данный момент в Банке России работают более 53,5 тысяч человек.

|

На пятницу 27 января не ожидается сильных новостей. Скоро начало курса прибыльного трейдинга от наших спецов http://sub.arbitragetrades.ru/full-certified-co... Уровень на 2. Достаточно много шортистов и аптик рул. Фаворит дня.

Акция под наблюдением на удешевление.

Под наблюдением, вполне ожидаем шортсквиз.

|

|

Магнит раскрыл ключевые финансовые показатели за 2016 год. См. таблицу: http://bf.arsagera.ru/files/BF/27012017mgnt_1.jpg За год количество магазинов увеличилось на 16% - до 14 059 штук, основной рост пришелся на формат «магазины у дома», которых было открыто 927 штук. Торговая площадь росла более медленными темпами (+14.8%), достигнув 5 068 тыс. кв. м. Совокупная выручка компании выросла на 13% - до 1.07 трлн рублей. Сопоставимые продажи снизились на 0.26% на фоне увеличения трафика на 0.65% и снижения среднего чека на 0.9%. Отметим, что у Магнита ухудшился показатель рентабельности валовой прибыли – с 28.5% до 27.7%, что привело к более медленному росту валовой прибыли, составившей 298 млрд рублей (+10%). Чистая прибыль снизилась на 8%, составив 54 млрд рублей. Вышедшая отчетность оказалась хуже наших ожиданий. По итогам внесения фактических показателей мы понизили прогноз финансовых результатов на 2017 год, См. таблицу: http://bf.arsagera.ru/files/BF/27012017mgnt_2.jpg По нашему мнению, компания движется от этапа бурного роста финансовых показателей к более стабильному состоянию, в рамках которого ей предстоит серьезная борьба за поддержание текущего уровня маржи. В этом ей должны помочь осуществляемые инвестиции в логистическую инфраструктуру. На данный момент акции компании торгуются исходя P/E 2017 около 13 и не входят в число наших приоритетов. ___________________________________________ | Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» в разделе «Управление капиталом» |

|

|

|

|