|

|

|

Компания MetLife выпустила отчетность по итогам 2016 года. таблица http://bf.arsagera.ru/metlife_inc/itogi_2016_g/ На уровне основных составляющих выручки серьезных изменений не произошло. Главным ударом стало отражение убытка от операций с производными финансовыми инструментами в размере 6,76 млрд дол., из которых почти 5 млрд дол. приходится на четвертый квартал прошлого года. Такой оказалась цена для компании от волатильности на рынках процентных ставок, иностранных валют и фондовых рынков. MetLife использует производные инструменты как часть своей стратегии управления активами и пассивами в части хеджирования определенных видов рисков, таких как изменения процентных ставок и иностранной валюты. По заявлению компании, примерно 94 процента от квартальных убытков по производным инструментам было связано с асимметричными и неэкономическими особенностями ведения учета. За вычетом влияния данных факторов квартальная чистая прибыль компании составила 768 млн дол. В географическом разрезе операционные доходы американского сегмента выросли на 19% составив 516 млн дол. Схожие темпы роста показал и азиатский сегмент за счет роста бизнеса в Японии. Еще лучше шли дела у компании в ближневосточном регионе, где операционные доходы выросли на треть за счет контроля над затратами, а также роспуска части ранее созданных резервов. В итоге компания смогла показать чистую прибыль лишь благодаря отражению налоговых возмещений, связанных с убытками. По линии операционной прибыли без учета единовременных факторов MetLife зафиксировала снижение на 5%. таблица http://bf.arsagera.ru/metlife_inc/itogi_2016_g/ Отчетность компании оказалась существенно хуже наших ожиданий вследствие значительных убытков от хеджинговых операций. Мы считаем, что данный фактор носит в большей степени разовый характер. В своих прогнозах на будущие годы мы заложили некоторый рост чистой прибыли и ожидаем, что ее стабильное значение будет располагаться в диапазоне 5-6 млрд дол. Тем не менее, пересмотр модели компании привел к снижению потенциальной доходности акций компании, что ставит под вопрос их дальнейшее пребывание в наших портфелях. ___________________________________________ | Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» в разделе «Управление капиталом» |

|

|

Компания Telefonaktiebolaget LM Ericsson раскрыла финансовую отчетность за 2016 год. таблица http://bf.arsagera.ru/telefonaktiebolaget_lm_er... Выручка компании составила 222,6 млрд шведских крон, что на 9,9% меньше прошлогоднего результата. Выручка сегмента «Сети» снизилась до 108,3 млрд крон (-12,4%) из-за снижения продаж устройств беспроводного широкополосного доступа в интернет. Кроме того снижение связано с эффектом высокой базы выручки 2015 г., отразившей завершение ряда крупных проектов. Как следствие, операционная прибыль данного дивизиона сократилась почти в три раза – до 4,7 млрд крон, отразив снижение рентабельность сегмента до 4,4%. Снижение лицензионных выплат также негативно повлияло на показатели сегмента. Выручка по направлению «Услуги интеграции и проектирования» уменьшилась на 5,8% и составила 101,7 млрд крон. Операционная прибыль сегмента снизилась почти в 2,5 раза, до 3,3 млрд крон. На динамику статей повлияли сокращение контрактов в Северной Америке и падение количества клиентов, которым необходима поддержка CDMA сетей. Негативную динамику по выручке и операционной прибыли также показал сегмент «Поддержка», выручка которого упала на 16,6% до 12,5 млрд крон, операционный убыток составил почти 1 млрд крон. В этом сегменте снизились продажи устройств предыдущих поколений и программного обеспечения в области цифровых проектов. На сегмент также повлияли более низкие отчисления от лицензирования интеллектуальных прав. В итоге совокупная операционная прибыль Ericsson снизилась почти в 3,5 раза - до 6,3 млрд крон. Чистые финансовые расходы выросли на 17,6% - до 2,3 млрд крон. из-за снижения финансовых доходов. В итоге чистая прибыль компании сократилась почти в 8 раз - до 1,7 млрд крон, EPS продемонстрировал схожую динамику, снизившись до $0,06. В целом отчетность вышла хуже наших ожиданий. По итогам внесения фактических результатов за 2016 год мы понизили прогноз по операционной прибыли на следующий год, что привело к уменьшению ROE. Дивидендные выплаты в 2017 году существенно понизятся (согласно рекомендации Совета директоров) по отношению к прошлому году – до $0,11 на акцию. Указанные факторы привели к тому, что наша оценка потенциальной доходности снизилась до 24,6%. таблица http://bf.arsagera.ru/telefonaktiebolaget_lm_er... Новый год ознаменовался кадровыми перестановками в руководстве. В должность CEO 16 января 2017 года вступил Борйе Экхольма, сменив на этом посту Яна Фрикхаммара, который временно исполнял обязанности гендиректора компании после отставки Ханса Вестберга в июле 2016 года. Новый глава компании планирует реструктурировать бизнес вокруг сетей пятого поколения (5G), облачных технологий и интернета вещей. Помимо этого в его планы входит продолжения программы по сокращению расходов, ежегодный эффект от которой после 2017 года должен составить не менее 3 млрд крон. Начиная с 1 квартала 2017 года, Ericsson будет отчитываться о результатах в трех новых сегментах: «Сети», «Медиа» и «IT и облачные технологии». Мы ожидаем, что в ближайшие несколько лет чистая прибыль компании будет находиться в диапазоне 9 - 15 млрд. крон. Акции Telefonaktiebolaget LM Ericsson торгуются с мультипликатором P/BV 2017 около 1,2 и являются одним из наших приоритетов в отрасли «Technology». ___________________________________________ | Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» в разделе «Управление капиталом» |

|

|

Прогноз курса Биткоина на неделю 06-10 февраля Торговый инструмент биткоин/доллар США протестировал ключевой уровень 1000 в конце этой недели, как мы и прогнозировали. Скорее всего биткоин нуждается в коррекции как минимум до уровня 950, чтобы продолжить восходящее движение и из-за того, что многие трейдеры могут начать фиксировать прибыль у этой черты. После чего ожидаем дальнейшего роста в область локальных максимумов 1100. Если не случится неприятных для криптовалюты новостей, то биткоин по прежнему остается привлекательным местом для инвестиций и сохранения активов в условиях мировой политической нестабильности. Прогноз GBP/USD на неделю с 6 по 10 февраля Ключевым событием для фунта на этой неделе стало заседание Банка Англии. Также не оставили без внимания трейдеры и пересмотр британским регулятором в сторону понижения темпы роста ВВП. После обновления максимумов года, пара опустилась ниже уровня 1,25. Индикатор относительной силы расположен в нейтральной зоне, ожидается новая волна роста и ретест уровня сопротивления. Прогноз на неделю предполагает рост фунта. Прогноз AUD/USD на неделю 06-10 февраля Валютная пара австралийский доллар/доллар США за прошедшую неделю выросла примерно на 150 пунктов, регулярно обновлял зону локальных максимумов и всё ближе подбираясь к значениям начала ноября, на которых она находилась до выборов президента США. В течении этой недели Китай праздновал новый год, а ФРС оставили процентную ставку на прежнем уровне. Сейчас мы наблюдаем ослабление доллара на фоне стремительных действий Трампа и реакции на это остального мира. Глава Белого дома занял жесткую позицию ко всем без исключения странам в отношении монетарной политики и дает понять, что не нуждается в излишнем усилении доллара. Таким образом на следующей неделе мы ждем теста уровня 0.7700, однако закрепиться выше, скорее всего пара сможет только после коррекции из-за сильной перекупленности торгового инструмента. Прогноз USD/RUB на неделю 6-10 февраля Центробанк России оставил процентную ставку без изменений, на уровне 10%. Однако регулятор уточнил, что снижение ставки все же возможно, но не скоро и не намного. Инфляция показала снижение почти до 5%, а ВВП – стремительный рост. Неопределенность экономической политики США также заставляет ЦБ РФ прибегать к более жестким, чем обычно комментариям относительно положения российской валюты на мировом рынке. С 7 февраля Минфин России планирует начать покупку иностранной валюты на торгах Московской биржи. Это может оказать давление на рубль. Российская валюта обновила максимумы нового года, но потом пара вновь вернулась в рамки узкого флета с границами 58,68-60,30. Индикатор RSI демонстрирует тест линии тренда, не исключается возможность пробоя. Основная глобальная цель «медведей» по паре USD/RUB — область 57-58 рублей за доллар. Однако это возможно только в случае повышения стоимости нефти до $57-58 за баррель. Прогноз EUR/USD на неделю с 6 по 10 февраля Евро оказался под давлением после публикации статистических данных по еврозоне. От развития бычьего движения по доллару трейдеров сдерживают опасения новых комментариев Дональда Трампа, который может вновь отметить, что сильный доллар, не удобен. На этой неделе пара тестировала уровень 1,08, однако закрепиться выше этого уровня паре так и не удалось. Индикатор относительной силы тестирует уровень сопротивления. Прогноз на следующую неделю предполагает развитие бокового движения в диапазоне 1,0700-1,0810.

|

|

Приветствую! Вчера все внимание людей было направленно на доллар. Хм... Последний раз торговал валюту в 2013 году. С тех пор интерес пропал. На акциях такой рост и падения привычное дело. Сейчас этим не удивить. Декабрь 2016 10,08%2017 Январь 34,47% Итоги сегодняшних торгов +2,46% Общий результат 58,15% Портфель

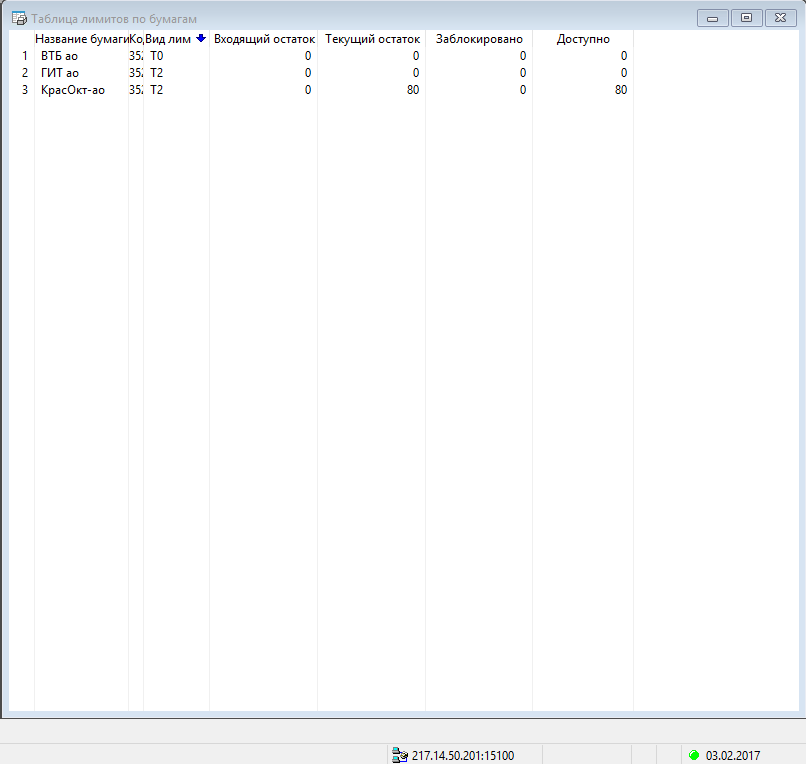

Таблица лимитов по бумагам

Эквити

Не пытайтесь забрать все движение. Берите не много и тогда вас счет будет расти. Всем спасибо! Заранее благодарю за плюсики ввиде поддержки. Всем удачного вечера!

|

|

В начале торгов понедельника на рынке форекс нередко наблюдаются скачки цен – ГЭПы. ГЭП (GAP) — разрыв или скачок— это разница между ценой закрытия последней свечи пятницы и первой свечи понедельника. Использую данную особенность валютного рынка, трейдеры разработали специальную стратегию торговли на ГЭПах. ГЭПы возникают в среднем раз в месяц на каждой паре. ГЭПы образуется потому, что за выходные накапливаются ордера на продажу и покупку, которые автоматически активируются во время открытия рынка в понедельник. Если ордеров много, то они создают скачок цен, который видится как разрыв на графике. ГЭПы в подавляющем большинстве случаев стремятся к закрытию. Когда цена торгового инструмента существенно отличается от пятничных значений, активируются большое число отложенных ордеров. Стоп-лоссы данных ордеров выставляются в области пятничной цены. Поэтому маркетмейкеры – крупные участники рынка – пытаются “сорвать стопы” по этим ордерам и получить прибыль. После закрытия ГЭПа рынок начинает движение в любом направлении. Иногда фундаментальные факторы не позволяют этому произойти, тогда можно наблюдать сильное трендовое движение в направлении разрыва. Вывод: ГЭПы срабатывают, но не всегда, нужно следить за новостями. На первый взгляд извлечь прибыль на ГЭПах очень просто: видишь ГЭП – иди в рынок, об этом написано много статей, но на практике всё немного сложнее. - Стратегия работает не на всех валютные парах . Наибольшую результативность показывают торговых инструменты: EUR/JPY, GBP/USD, EUR/USD, GBP/JPY. Вероятность отработки ГЭПа составляет примерно 70%.

- Определяем стоп-лосс. Прежде чем закрыть ГЭП цена любит немного “погулять” по графику. Рекомендуемое отношение прибыли к возможным убыткам 1 к 1,5. Убытки больше прибыли? Поскольку ГЭП чаще всего закрывается, то это оправдано. Изучите историю отработки ГЭПов для каждого торгового инструмента, чтобы убедиться в этом

- Не нужно пытаться брать каждый ГЭП. Если ГЭП составляет менее 20 пунктов, лучше не входить в рынок, поскольку повышается вероятность стопа, а возможная прибыль незначительна.

- Открывать ордера лучше не сразу, а после того как сформируется первая свеча M30. Чаще всего первые 30 минут посде открытия рынка ГЭПы ешё не стремятся к закрытию, а наоборот. Таким образом вы увеличиваете потенциальную прибыль.

- Располагать цель лучше не непосредственно на уровне закрытия цены, а на 2-5 пунктов ближе. Поскольку правила всегда приблизительны, этим вы увеличиваете вероятность успешной сделки, лишь немного ограничивая прибыль.

- Профит.

|

|

Компания Sony Corporation раскрыла финансовую отчетность за 9 месяцев 2016/17 финансового года. Напомним, что финансовый год у компании Sony Corporation заканчивается 31 марта. см таблицу http://bf.arsagera.ru/sony_corporation/itogi_9_... Общая выручка упала на 9.3% - до ¥ 5.7 трлн. Совокупная операционная прибыль упала почти в 2 раза – достигнув ¥ 194 млрд. Значимым фактором, повлиявшим на данную динамику, стало упоминавшееся нами в предыдущих обзорах землетрясение, произошедшее в апреле 2016 года в префектуре Кумамото, где у компании располагается часть производственных мощностей. Наибольшие потери понесли сегменты «Полупроводники» и «Компоненты», а также связанный с ними сегмент «Цифровые камеры», где падение выручки и операционной прибыли произошло из-за сложностей с закупками компонентов. Данные потери были ожидаемы по причине уменьшения производства на фоне сохранения постоянных расходов. В сегменте «Мобильная связь» произошло снижение выручки более чем на треть из-за падения объемов продаж телефонов среднего ценового диапазона, главным образом в Европе и других убыточных регионах. Данные потери были компенсированы за счет улучшения ассортимента продукции смартфонов, фокусирования на моделях смартфонов с высокой добавленной стоимостью, что в итоге вылилось в получение операционной прибыли в размере ¥25 млрд. Рост операционной прибыли в сегменте «Игры и сетевые услуги» связан с запуском продаж новых версий игровой приставки PlayStation4, а в сегменте «ТВ и аудио» он произошел в основном за счет улучшения ассортимента продукции, отражающего переход к моделям с более высокой добавленной стоимостью. Sony существенно снизила прогнозы прибыли от продажи DVD и других каналов домашних развлечений из-за общего ослабления этого рынка. В сегменте «Кино- и телеиндустрия» крупный операционный убыток в отчетном периоде произошел в основном после списаний гудвилла в 962 млн. долларов США (¥112,1 млрд) из-за пересмотра прогнозов будущей рентабельности в кинематографическом сегменте. Основная часть гудвилла, которая был списана, изначально был зафиксирована в 1989 г. в связи с приобретением киностудии Columbia Pictures Entertainment Inc. Для частичной компенсации списаний Sony намерена продать акции медицинского веб-сервиса M3 Inc. японскому подразделению банка Goldman Sachs. В сегменте «Музыка» несмотря на рост выручки (4.3%) операционная прибыль показала снижение на 17.5%; это произошло вследствие эффекта высокой базы прошлого финансового года (прибыль от переоценки в долях дочерних компаний), что частично было компенсировано увеличением объемов продаж. Остальные сегменты не продемонстрировали значимых изменений. В итоге чистая прибыль Sony Corporation сократилась почти в 5 раз – до ¥ 45.6 млрд. По итогам внесения фактических результатов мы понизили наши прогнозы финансовых результатов на текущий финансовый год, не изменив их на будущие годы. см таблицу http://bf.arsagera.ru/sony_corporation/itogi_9_... Что касается будущих результатов компании, то мы ожидаем, что компания Sony Corporation будет способна зарабатывать в ближайшие несколько лет чистую прибыль в размере $2,5-3,4 млрд. Именно такие ориентиры предусмотрены текущей стратегией компании. Ожидается, что на дивиденды компания будет направлять около 15% чистой прибыли. ___________________________________________

|

|

|

|